简体中文

繁體中文

English

Pусский

日本語

ภาษาไทย

Tiếng Việt

Bahasa Indonesia

Español

हिन्दी

Filippiiniläinen

Français

Deutsch

Português

Türkçe

한국어

العربية

Decisiones de la FED: 4 razones para más alzas a las tasas aun con pausa en junio.

Extracto:Esta semana, los mercados se encuentran a la expectativa de la próxima reunión de política monetaria del Comité Federal del Mercado Abierto (FOMC, por sus siglas en inglés) de la Reserva Federal de Estados Unidos (Fed). Las apuestas alrededor del próximo anuncio han sido un vaivén en las últimas semanas y hasta este lunes al mediodía, los mercados apuntan a que este miércoles, las autoridades monetarias anunciarán una pausa en el alza a las tasas de interés, dejándolas en el rango de 5.00% a 5.25%

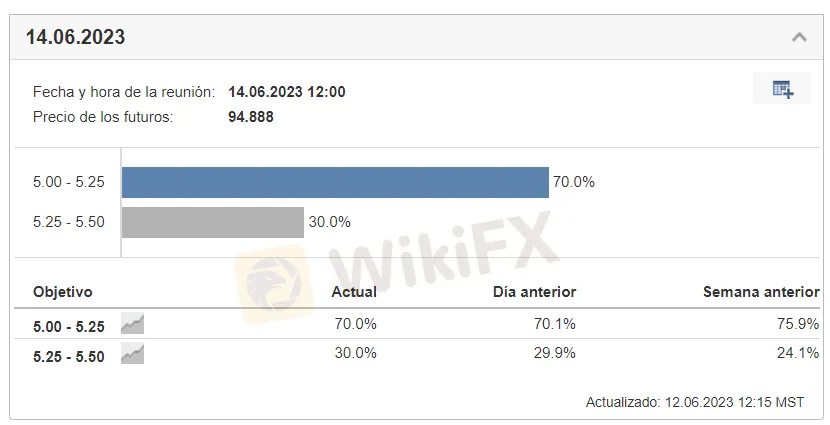

De acuerdo con el Barómetro de las Tasas de la Fed, basado en los precios de los futuros sobre fondos de la Reserva Federal a 30 días, los mercados apuntan a un 70% de probabilidades de que la Fed deje su tasa de referencia sin cambios el próximo 14 de junio.

Sin embargo, los mercados especulan con más fuerza que la decisión del miércoles podría tratarse solo de un respiro para evaluar los efectos que ha tenido el ciclo alcista actual, que ya acumula 500 puntos base (pb), para posteriormente realizar otro movimiento al alza.

Tal como se puede ver en el Barómetro de las Tasas, los mercados dan únicamente un 26.6% de probabilidades de que las tasas se mantengan en su nivel actual para la reunión del 26 de julio. Así, las probabilidades de que la Fed suba las tasas unos 25 pb hasta un rango máximo de 5.50% el próximo mes ascienden al 54.8%; en una menor proporción, de 18.6%, pronostican que las tasas se ubiquen en un rango máximo de 5.75%.

“En este entorno, creemos que el tono hawkish de los miembros del banco central apunta a que efectivamente puede tratarse sólo de una pausa para seguir subiendo más tarde. Este debate muestra con claridad la dificultad inherente en las estimaciones de la tasa terminal del ciclo”, dijeron los analistas de Grupo Financiero Banorte (BMV:GFNORTEO).

Bajo este panorama, los analistas observan cuatro razones por las que se justifica una pausa en los incrementos a las tasas de interés en Estados Unidos, para retomar las subidas a partir de julio.

Inflación alta y lejos del objetivo de 2.0%

Aún así, observan una tendencia favorable pues se anticipa una baja importante en el reporte de mayo, de 4.9% en su lectura anual, a 4.2%. Además, la subyacente se moderaría de 5.5% a 5.3%.

“Antes de la reunión del 26 de julio, conoceremos el deflactor de precios PCE Core del quinto mes del año (el 30 de junio) y el CPI de junio (el 12 de julio). Esperamos que en los reportes de junio y julio se reviertan algunos de los factores que habrán jugado a favor de una inflación más baja en el quinto mes del año, como la caída en los precios de los productos agropecuarios”, agregaron.

Mercado laboral fuerte, con señales mixtas

Los analistas destacaron la sólida creación de plazas en mayo, mientras las aperturas de empleos JOLTS volvieron a subir. Por el contrario, la tasa de desempleo aumentó de 3.4% a 3.7%, y las ayudas por desempleo se ubicaron en 261,000 en la semana concluida el 3 de junio. Estos niveles estuvieron muy por arriba de lo estimado y de los niveles de la semana previa.

“Las compañías en Estados Unidos han anunciado más recortes en los primeros cinco meses del año que en todo el 2022”, explicaron.

Relajación de las condiciones financieras

Los analistas ven una menor rigidez en las condiciones crediticias después del apretamiento observado tras el colapso de Silicon Valley Bank; aún así, persisten los temores de un default por varias semanas, generando distorsiones adicionales.

“Por lo tanto, el panorama completo no está claro. El Beige Book mostró que en varios distritos las condiciones crediticias se han seguido apretando”, comentaron.

Persiste el tono hawkish

Desde Banorte se percibe que el tono de los miembros de la Fed ha sido mixto, pero más inclinado del lado hawkish, siendo que varios gobernadores no descartan nuevas alzas en las tasas.

“En este contexto, mantenemos nuestra expectativa de que el Fed mantendrá la tasa en un rango entre 5.00%- 5.25%. Sin embargo, esperamos que en la conferencia de prensa de Powell y en la actualización del dot plot se observe que la puerta está abierta para nuevos incrementos”, sostuvieron.

Descarga nuestra app y mantente informado sobre el mundo del trading en WikiFX.

Descargo de responsabilidad:

Las opiniones de este artículo solo representan las opiniones personales del autor y no constituyen un consejo de inversión para esta plataforma. Esta plataforma no garantiza la precisión, integridad y actualidad de la información del artículo, ni es responsable de ninguna pérdida causada por el uso o la confianza en la información del artículo.

leer más

¿Cuáles son los 3 bróker estafa en Chile en 2025?

Muchos chilenos han caído en la trampa de plataformas como Swedencap, Global66 y Trading‑Club, atraídos por promesas de ganancias fáciles. Swedencap aparenta ser profesional, pero una vez que inviertes y quieres retirar tu dinero, desaparecen. Global66, aunque es conocida, ha sido criticada por vulnerabilidades graves en su seguridad. Y Trading‑Club fue directamente alertada por la CMF como no autorizada, lo que la vuelve muy riesgosa. Si estás pensando en invertir, investiga bien antes. Una mala decisión puede costarte todos tus ahorros.

¿Nuevas estafas por Telegram en LATAM? Así operan los estafadores

Un comerciante activo fue víctima de una estafa a través de Telegram tras recibir mensajes promocionales de una supuesta representante financiera. Con la promesa de altas ganancias, invirtió $50 y su cuenta creció rápidamente hasta reflejar $9,500. Sin embargo, al intentar retirar el dinero, se le exigió pagar un “IVA” del 10%, y luego un depósito adicional por una falsa verificación. A pesar de cumplir con ambos pagos, nunca recibió sus fondos. Esta historia es un ejemplo claro de cómo operan las estafas modernas que combinan plataformas digitales, presión emocional y promesas de dinero fácil.

Análisis técnico del USD/COP ¿Qué pasará con el precio del Dólar en Colombia?

El dólar estadounidense (USD) frente al peso colombiano (COP) ha mostrado movimientos interesantes en julio de 2025, cotizándose actualmente alrededor de los COP 4.175. Este comportamiento refleja una combinación de factores locales e internacionales, desde decisiones del Banco de la República hasta el rumbo que tome la Reserva Federal de EE. UU. Las proyecciones apuntan a una posible corrección a la baja en el corto plazo, seguida de una leve recuperación hacia niveles cercanos a COP 4.230. Mientras tanto, los traders deben mantenerse atentos a las tasas de interés, precios del petróleo y los flujos de inversión que influyen directamente en este par. Aunque el análisis técnico sugiere una tendencia alcista moderada, el escenario sigue siendo volátil. Este análisis es meramente informativo y no constituye una recomendación de inversión.

Análisis técnico y análisis fundamental ¿Qué son y como usarlos en el trading?

El análisis técnico y el análisis fundamental son dos herramientas clave en el mundo del trading. Mientras el análisis técnico se centra en patrones gráficos, indicadores y niveles de precio para anticipar movimientos del mercado, el análisis fundamental examina datos económicos, noticias y estados financieros para determinar el valor real de un activo. Comprender ambos enfoques permite a los traders tomar decisiones más equilibradas y estratégicas. Este artículo te explica cómo funcionan, en qué se diferencian y cómo pueden complementarse en una estrategia de inversión sólida.

Brokers de WikiFX

últimas noticias

Perspectivas económicas. ¿Hasta donde llegara el Dolar en LATAM?

Análisis técnico y análisis fundamental ¿Qué son y como usarlos en el trading?

Audi reduce su beneficio neto un 24%, a pesar de aumentar sus ventas, por culpa de los aranceles

¿Exnova es una estafa? ¿Es un bróker confiable?

Trump (EEUU) y Von der Leyen (UE) sellan un acuerdo con aranceles al 15% y algunas exenciones: cómo afecta a España

Análisis técnico del USD/COP ¿Qué pasará con el precio del Dólar en Colombia?

¿Nuevas estafas por Telegram en LATAM? Así operan los estafadores

Una subida forzada ha disparado las acciones 'meme', pero podría acabar en una caída estrepitosa, advierte Goldman Sachs

La demoledora frase que explica por qué los sueldos en España siguen siendo tan bajos, según un experto

¿Cuáles son los 3 bróker estafa en Chile en 2025?

Cálculo de tasa de cambio